連載コラム『Jコスト改革の考え方』 第 6回目

短縮したリードタイムから収益力の向上を計算する

6月と7月お休みしてしまいました。8月から又張り切っていこうと考えております。2ヶ月のブランクを乗り越えるために,少しおさらいをしましょう。

利益の評価尺度として広く使われている 『原価利益率』や 『売上高利益率』というのは,実は商売1回当たりの利益を評価しているに過ぎません。我々が追い求めているのは,今期1年間の利益率であったり,前年同月と対比した月間の利益率であったりしますが, 要はある評価期間当たりの利益率なのです。その単位は [利率/期間]です。

それは,銀行などからお金を借りた場合の利息計算に他なりません。

本稿では,企業経営の根幹にある収益力であると言う意味を込めて以下のような定義の 『基礎収益力』をKPIにして業務改革をすることをお薦めします。

会社全体としては,

基礎収益力 ≡ 売上総利益/棚卸資産

=(売上総利益/売上原価)×(売上原価/棚卸資産)

=(売上原価粗利率)×(棚卸資産回転数)

=(主として本社機能責任)×(主として現場責任)・・・(6・1)

個別銘柄に関しては,

銘柄別基礎収益力=銘柄別売上総利益/銘柄別棚卸資産 ・・・・・・・・(6・2)

ここで改めて何故分母に棚卸資産を持って来たかについてお話ししようと思います。

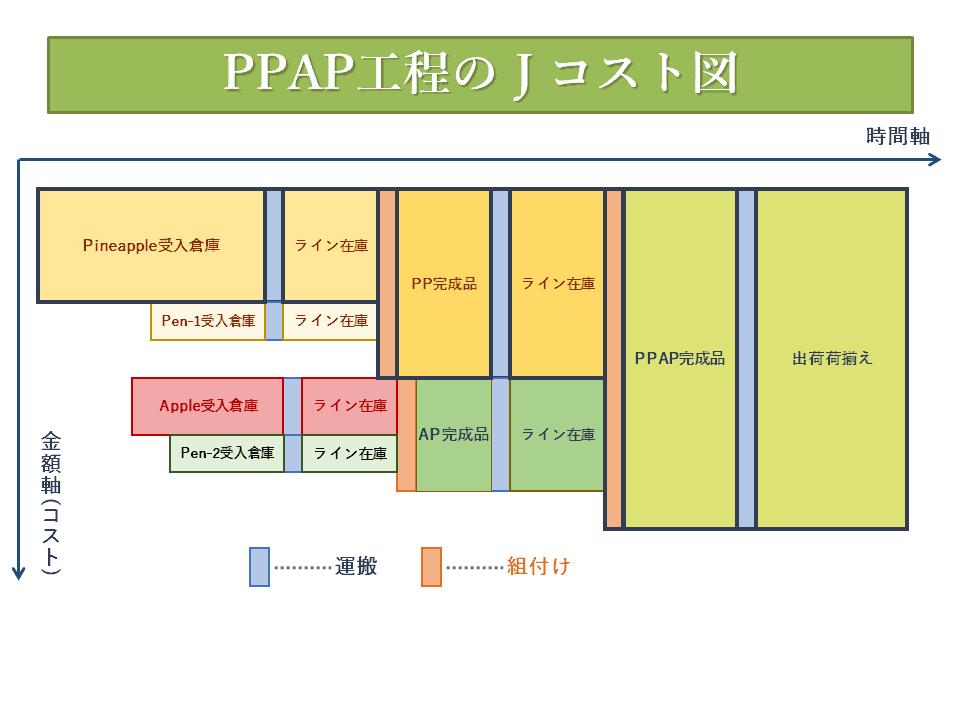

第4回目に集約型(多くの部品が組み立てられて完成品になる)の時間尺度の測り方の例で,昨年の今頃から大流行だった『PPAP』を例に挙げ,その 『工程図』や 『リードタイム図』の描き方を説明しました。そして, 『リードタイム図』の縦方向を金額軸にして描いたものは 『Jコスト図』ということまでをお話ししました。

ここからは新しいことをお話しします。

この 『Jコスト図』に描かれている長方形の面積は,横軸が 『時間軸』で縦軸が 『金額軸』ですから,

借り入れ利率 = 支払利息/(借入金額×借入期間)・・・・(6・3)

上記のような利率計算式の 分母に相当します。

会計学的には, 『資金量』と言うべきものです。

しかし,これを敢えて時間とコスト(金額)を掛け合わせたモノとして 『Jコスト』と名付けました。時間と金額とは等価で,現場にとって厳しい原価低減をしなくても,現場の努力と知恵で如何様にも短縮出来るリードタイムを短縮しても,会社の業績向上に寄与できることを知らせ,リードタイム短縮に目を向けて頂く事を狙っての命名でした。

会計のプロの方達には 『Jコスト』はコストの一種と錯覚し易く,意図に反してそれが返って理解の妨げになったケースもあります。

この辺の説明は 『ものづくり会計学現場改善編』 とネットで検索すると,ダウンロードできますので参考にして下さい。

一方,(6・1)式に似ている指標として会社の儲かっている状態を評価するのに,財務会計では下式を使います。

ROA = 総資本利益率 = 営業利益/総資産

= 営業利益/{(期首総資産+期末総資産)/2}

= 営業利益(1年間)/(総資産金額×1年間)・・・・(6・4)

ROAの分母は通常 『総資産』とだけしか記されていませんが,財務会計では1年間のことを扱っているため,期首と期末の間に総資産が変化したときは平均値を取るようになって居ます。つまり事実上は(6・4)式のように分母は [金額×期間]という単位になって居るのです。その結果ROAの単位は [利率/期間]となるのです。

良く使われている同様の指標

ROE = 株主資本利益率 = 当期純利益/株主資本 ・・・・・・・(6・5)

も同じで単位は[利率/期間]です。

(6・4)(6・5)式は現場では『総資産』や『株主資本』を云々することは出来ません。ものの扱いをSpeedyにし,リードタイムを短縮する事は出来ます。是は棚卸資産の削減に他なりません。それ故に,儲けを表す『基礎収益力』(6・1)(6・2)の分母に『棚卸資産』を持ってきたのです。

棚卸資産を持ってきたのにはもう一つの理由があります。例として図6-1を説明しますと,ここに面積として描かれている 『Jコスト』は,PPAPの 1単位を生産するために要した『棚卸資産』に相当します。

それ故,この図の銘柄別基礎収益力は(6・2)式から

銘柄別基礎収益力 = 銘柄別売上総利益/銘柄別棚卸資産

= 1単位当たりの粗利/1単位当たりの棚卸資産

= 1単位当たりの粗利/図のJコスト総面積 ・・・・(6・6)

という計算になります。

是の(6・6)式によって,個々の銘柄の改善がどれだけ進んだかを 現場で測定出来るようになったのです。

(6・1)(6・2)式は 『財務会計』で定義されたものですが, 『Jコスト論』と矛盾しないか当然心配になると思いますが,(6・4)式と同様に

基礎収益力 ≡ 売上総利益(1年分)/(棚卸資産金額×1年)・・・・・(6・7)

と考えれば,分母,分子から1年間という固定した時間が消え,同じ期間であれば成り立つ式になります。(6・6)式は棚卸資産が1回転した時を表現していますから, 『財務会計』でも, 『Jコスト論』でも同じ事を表現しているのです。

ここまでを整理しますと,我々が改善して行く究極の目的は(6・1)式で定義された会社全体の 『基礎収益力』です。しかし一度に全部を良くすることは出来ません。扱っているひとつ一つの銘柄を取り上げて, 『改善』に取り組んでいかねばなりません。

この時の評価は,銘柄別基礎収益力(6・2)になります。この現状を把握し,次々と 『改善』を進めていくわけですが,その 『進捗確認』の為に1回1回生産を止めて 『棚卸』をするわけにはいきません。そこで考案されたのが リードタイムから棚卸資産を求める『Jコスト論』なのです。

『Jコスト論』によれば,1単位に着目し,検収して所有権が自社になった瞬間から,自社の各部署で加工され累積原価を増加させながら完成品になり,客先の所有になる瞬間までの,時間と累積原価が描く面積が,その完成品1単位を作るに要した 『棚卸資産』であるとされます。それ故,生産を続けながら 『棚卸資産』を測定出来, 『改善の進捗』を把握出来るのです。

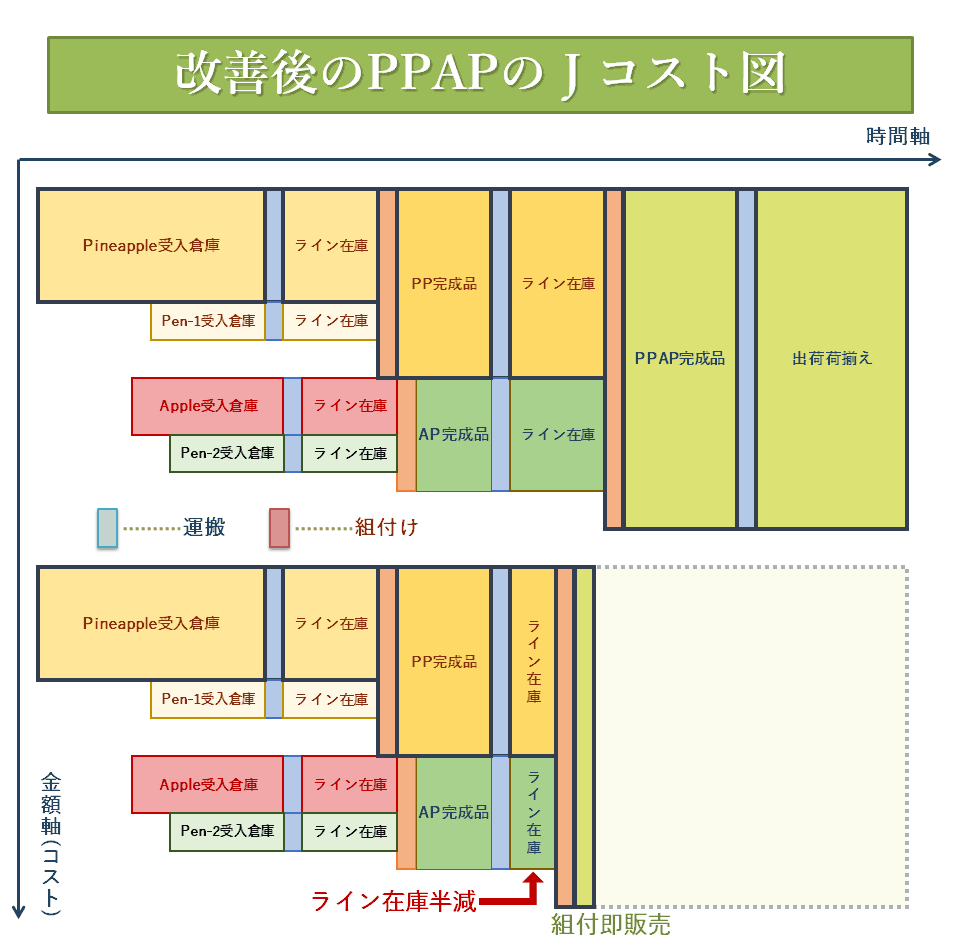

では,ここで図6−1に描かれた生産工程を更に改善して見ましょう。

従来は完成品まで工場で生産してきましたが,PPとAPの半完成品を工場から運んできて,店頭に並べて置いて,客が注文したらその場でPPとAPを合体して御客に渡す・・・という方式に変えました。そのために,PPAPの完成品在庫と,出荷荷揃えがなくなりました。更に店頭に並べる在庫も工場生産時の半分にしました。

図を比べて分かるように,リードタイムは約〇〇%減り,1単位生産するに要する棚卸資産は△△%減らせることが出来,(6・2)式から銘柄別基礎収益率は□□%向上できたと評価出来るのです。

従来の現場改善は,懸命に努力して成し遂げても,『現場が綺麗になった』『スーペスが空いた』『動きやすくなった』等の抽象的な評価しか出来ませんでした。

このシリーズで皆さまに御説明している 『Jコスト改革』では,改革成果の会社の業績への寄与を改善した銘柄については(6・2)式で直接計算できますし,会社全体への寄与は,(6・1)式の分母の会社全体の棚卸資産をどれだけ減らせたかと,分子の会社全体の粗利にどんな影響を及ぼしたかを入れる事によって 具体的な数値として評価出来るのです。

弊社は設立10年を迎えますが,その間お手伝いした10指に余る事業所で,部署間の連携を密にして精度の高い生産計画を実行に移すだけで,新たな投資無しで 『棚卸資産半減』を達成しています。

次回はリードタイム短縮のための 『目の付け所』のお話しをしたいと思っております。

2017年8月

(株)Jコスト研究所 代表 田中正知